【价格回顾】

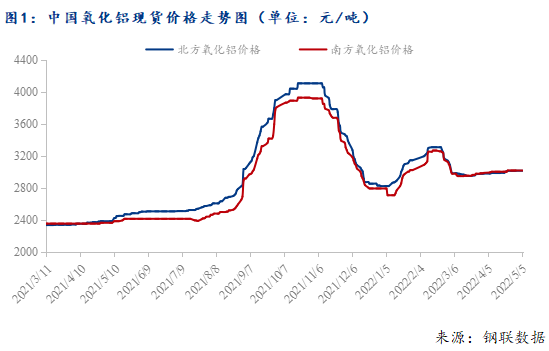

本周国内氧化铝现货价格重心整体略微上移,当周氧化铝现货价格上涨2元/吨,涨幅为0.07%。本周适逢“五一”假期,由于疫情导致运输管制尚未完全解除以及稳产保供任务重,节前部分西北下游铝厂及贸易商刚需入市备货,市场可流通现货偏紧,持货商多低价惜售、报价维持坚挺。然而,节前下游备货偏刚需,补库意愿整体并不强,市场成交低于预期,多数仍以执行长单为主,买卖双方对价格仍存在较大分歧。而小长假期间,国内氧化铝市场交投冷清,价格缺乏明确指导。而节后返场首日,市场补库情绪较为低迷,多地氧化铝价格维稳运行。截止到5月5日,北方氧化铝现货价格在2950-3080元/吨,南方氧化铝现货价格在2960-3060元/吨。

从影响因素来看,本周利好氧化铝价格因素主要集中在:第一,“五一”假期前夕,下游铝厂及贸易商存在一定补库行为,氧化铝市场交投氛围略有好转。第二,虽然北方疫情防控形势趋于缓和,晋豫鲁地区运输不畅问题逐步改善,但是公路跨省运输仍有困难,而且铁路车皮紧张,运费明显上涨,市场可流通的氧化铝现货持续偏紧。第三,前期新投及复产的电解铝产能逐步放量,氧化铝的增量需求稳定释放。

供需矛盾有所凸显,多空博弈持续加剧,本周利空氧化铝价格因素主要在于:第一,氧化铝新投及复产规模逐步扩大,产量贡献不断增加,施压氧化铝价格。除了广西及河南氧化铝快速复产之外,广西、河北及重庆氧化铝新投陆续释放,且长单执行情况良好。第二,短期电解铝新投及复产的扩能空间有限,氧化铝需求增长预期降低。第三,山西及河北部分区域物流运输情况逐步好转,氧化铝外运及原材料供应能力有所提升,而随着氧化铝长单保障改善,下游铝厂对现货的采购需求有延迟。

【市场综述】

山西运输压力大,西北地区下游企业接货受阻

山西货运压力较前期有所好转,目前西北下游铝企基本能维持氧化铝供需平衡,保证企业原料库存安全。但是,山西汽运跨省运输困难,公铁运力整体依然紧张,货车司机短途跨省运输意愿不高。另外,火车车皮依旧偏紧,当地抢车皮的行为时有发生,导致市场有哄抬运费的现象。

市场现货整体供应呈增长趋势

近期广西、重庆及河北氧化铝新投项目顺利推进。据悉,广西天桂二线产品已出。九龙万博氧化铝顺利投产,涉及产能180万吨,剩余180万吨新投也在稳定推进中。另外,河北氧化铝运行产能已达到240万吨。目前国内各地氧化铝企业开工率普遍较高,氧化铝供应增加预期明显。相较而言,西南地区电解铝产能新投及复产已到达瓶颈,预计后期需求增速有所放缓。短期市场的供需矛盾主要是物流端引起的,随着各地物流运输的逐渐恢复以及新投产能的释放,氧化铝市场现货供应量不断增长。

【库存分析】

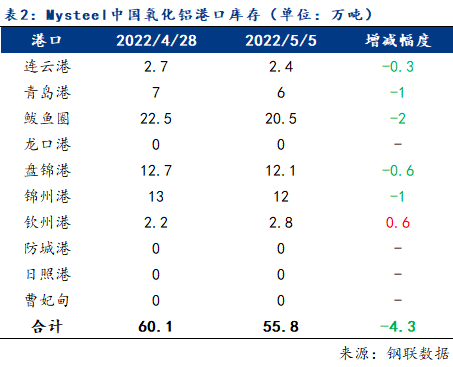

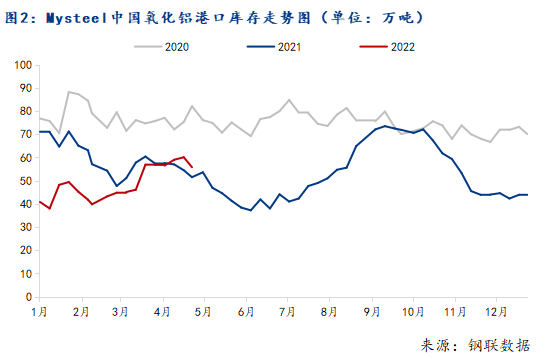

截止5月5日,据Mysteel统计10个主流港口氧化铝现货库存量为55.8万吨,较上周(2022年4月28日)减少4.3万吨。

近日港口发运有所好转,前期部分积压在港口的货物在陆续去库,但北方部分港口车皮依旧紧张,且运费上涨明显,导致去库较慢。另外,海外氧化铝价格低迷,下游企业及贸易商谨慎观望较多,接货意愿不强,近期进口量继续维持较低水平。

【下周预测】

供应方面,各地疫情得到有效管控,部分地区物流运力逐渐恢复,流通市场的现货供应量增加。虽然山西、贵州等地区部分生产企业原料库存紧张,但短期并没有企业由于原料供应不足导致企业出现减停产的现象。另外,近期博赛、文丰等新投产能陆续投放到市场,短期市场供应呈增长趋势。需求方面,下游电解铝企业复产积极性较高,但西南地区下游新投及复产已到达瓶颈,需求增速有所放缓。目前下游供需矛盾主要集中在物流端,并不会对生产端的供应造成直接影响。成本方面,受各地运费大幅上调的影响,企业原料采购成本增加,氧化铝企业生产成本有所上移。短期来看,下游企业及贸易商谨慎观望较多,电解铝企业采购备库需求较前期有所下降,预计短期市场维稳运行概率较大,南方地区运行区间在2900-3150元/吨,北方地区运行区间在2900-3150元/吨。

支付宝扫一扫

支付宝扫一扫 微信扫一扫

微信扫一扫